Выбор между брекетами и элайнерами: какой метод подходит вам

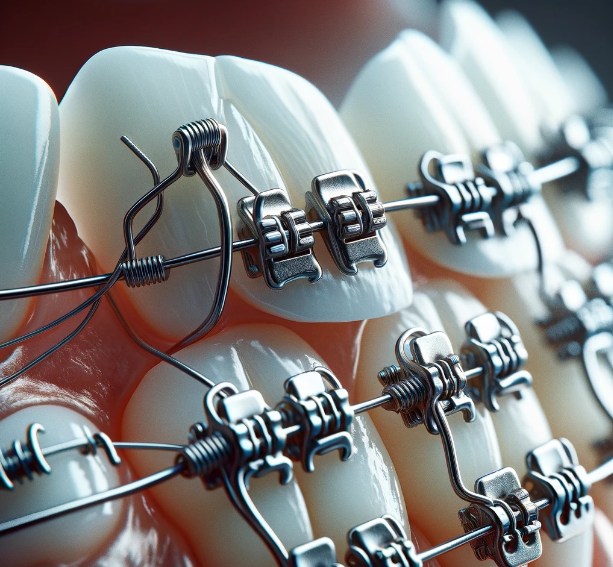

Выбор между брекетами и элайнерами является важным решением для тех, кто хочет улучшить свою улыбку и исправить прикус. Каждый из этих методов ортодонтического лечения имеет свои преимущества и недостатки, и понимание этих аспектов поможет вам сделать правильный выбор. Брекеты Брекеты – это традиционный метод исправления прикуса, который используется уже многие десятилетия. Они представляют собой набор … Читать далее